房企对于产品定位,通常有两种方式。

第一种,先拿地,根据土地的经济指标等限制条件,做产品定位。然后再去市场寻找对应的客户;

第二种,先研究地块所在区域的客群,进行客群细分,结合地块指标筛选目标客群,以目标客群的需求为主导,进行产品定位。

第一种方式,常常会遇到产品很好却滞销的情况,因为市场上没有足够的客户来支撑项目去化。

一个项目卖得好不好,归根到底是由它的客群决定的。就像第二种方式,在开盘之前就已摸清主力购房群体,在产品设计研发上投其所好,往往适销对路。

反过来说,把客户研究透了,产品定位也就水到渠成。明源君认为,搞懂客户,可以按照“找到主流客群—找到目标客群—找到核心客群—核心客群需求研究”的思路来推进。具体怎么做,明源君结合标杆房企的做法来谈谈。

1

大数据绘制城市地图

根据人群共性界定当地主流客群

每家房企的客研,都会调用一些数据辅助分析。不过,每个数据源或多或少存在一定的缺陷,比如人口抽样调查可能存在偏差,统计时间之后等。

让数据更准确,必须使用多个数据源来检测分析同一个问题,相互印证,且数据越新越好,能实时更新最佳。

过去常用官方口径的常住人口、流入流出人口来衡量一个地区的人口规模,后来将在校小学生数量、移动手机终端、用水量、用电量等因素纳入统计范围以后,单个数据的误差被大大减少。

而现在,大数据的获取早已不是难题了。标杆房企的城市地图,将人、地、物、路、经济等数据有效地组织起来,客观的反映城市现状。

在这些系统上,区域的行政界线被突破了。一个区域用正方形划分众多的小版块,细致的统计每个板块的各项地产要素。

以龙湖为例,龙湖将北京分成273个板块,上海分成198个板块,苏州也分成100多个板块,每个区域包含历史成交数据和竞品分析,此外,影响居民生活和区域供需的因素被指标化录入,经过函数折算,形成最终评级。

举个例子,这些系统可以监测房地产市场、人口潜客、城市规划。利用模型识别规划文件,与地图结合,利用多种可视化技术准确监测市场走向,利用人口和购房者大数据,研究所在板块内客户的需求特征。

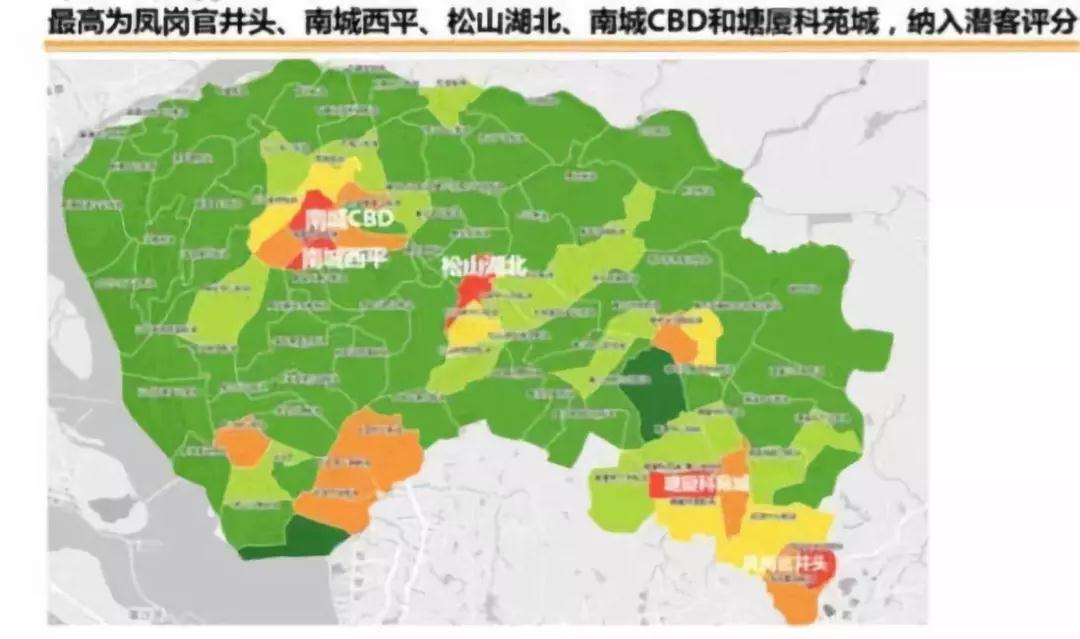

比如保利上海、武汉均运用基于LBS手机信令的移动大数据,挖掘潜客热度分布和人口迁移,从而发现人口流动趋势,协助判断板块未来的人口潜力。

以下为保利基于大数据分析得出的一张地图。显示的深圳外溢潜客对东莞不同板块的关注热度。

城市地图协助客户定位确定两个因素:第一,根据人口现状、流动趋势及周边项目供销存情况,可大致推算出该板块还有多少潜在购买力,及未来市场竞争情况;根据客群的消费特征,可归纳出该板块客群的共性。

2

客户调研形成客户画像

在客群细分系统落座

明确目标客群

大数据仅能呈现板块内客群的共同特征,能在投资阶段对当地客群做个粗略判断,大致判断出所在市场的潜力。这种粗略的定位,对于拿地有参考价值,作为产品定位依据却远远不够。

举个例子。某板块的平均工资水平为8000/月,里头可能有4000/月,也有15000/月的,哪些才是你的目标客户?他们向往怎样的生活?他们怀有怎样的心理动因?

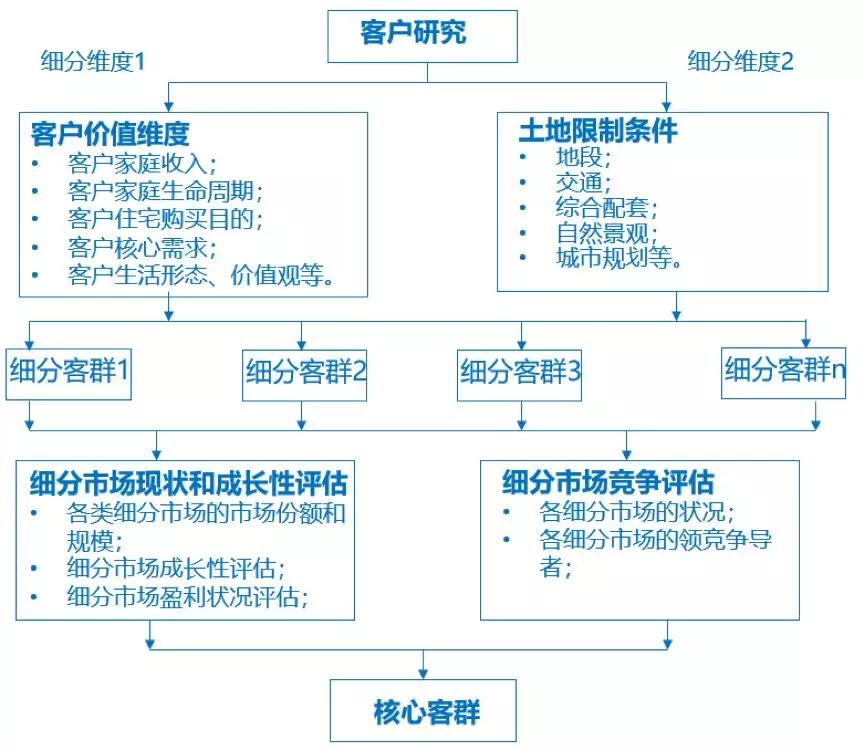

找到目标客群,需要通过客户研究来实现。

1、确定调研方式

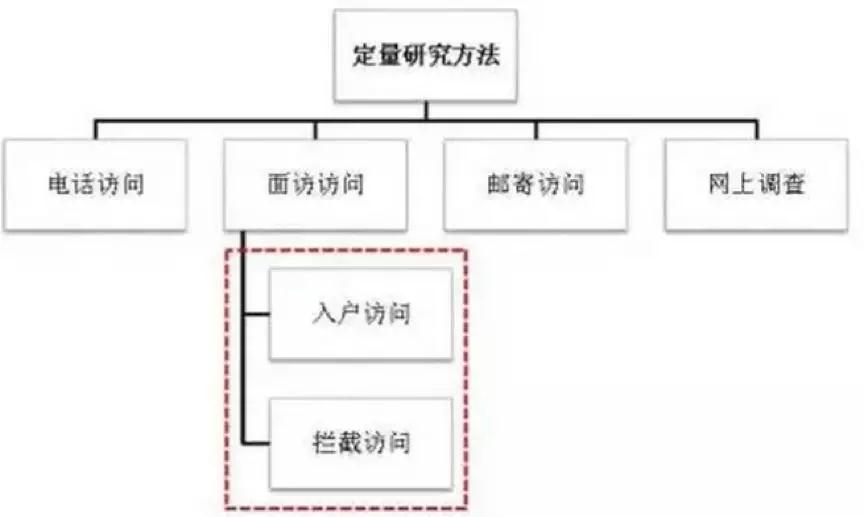

调研方式包括定量调研和定性调研。大部分情况下需要两者相结合。

①定量研究

定量研究常用在以下场景:

第一,需要充分数据支撑,才能得出结论的情况。比如要调研80后的收入分布,就需要收集人群的工资数据;

第二,需要分析整体特征和趋势时,也需要用到定量研究法。比如了解某种产品在当地的接受程度,需要收集人们的评价数据。

入户访问和拦截访问,是最常用的定量研究方法。

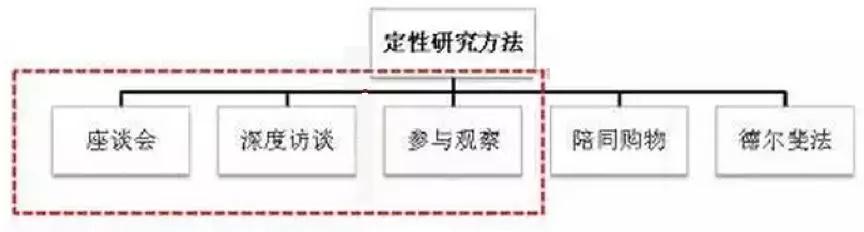

②定性研究

定性研究适合用来挖掘一些抽象的内容,比如人们对户型的喜好。

其中,座谈会、深度访谈、参与观察等,是现在运用比较普遍的方法。

座谈会适用来了解潜在客户对某个楼盘的地理位置认知、产品偏好、广告方向偏好,新产品测试等。

深度访谈用来详细了解一些复杂行为,讨论一些比较保密、敏感的话题,访问竞争对手、专业人员或高层等;

参与观察用来挖掘一些客户常常被忽略的需求,或者客户无法准确描述的问题。比如客户以为房子住得不舒服是因为空间太小,其实是因为户型设计不合理。

2、设计调研内容

现在的地产人对客户细分这个词并不陌生。客户细分这一做法,最早是由万科引入到地产客研中,后来很多房企都沿用了这一客户细分方法,在此基础上进行一些调整。现在,包括万科、龙湖、保利、融创、远洋等在内的房企都已经形成了自己的客户分类体系。

客户分类维度,是调研问卷设计的主要依据。

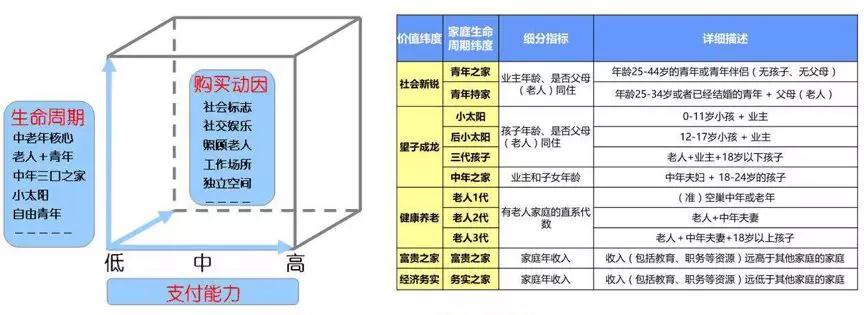

例如万科所提出的家庭生命周期分类法,是从家庭生命周期入手,结合客群的年收入水平、购房动因三个维度对客户进行划分。

龙湖将客群切为包括扎根、安居、功改等8个大类,若干个子类。在集团框架指导之下每个城市单独操作,大框架下有小差异,例如广州就细分为9类。其分类的依据,包括收入、家庭结构、购房次数、配套需求等不同要素。

保利的客户定位包括消费者社会阶层分析、消费者生命周期或家庭生命周期、客户的经济属性与社会属性与心理属性等。

3

结合市场竞争情况

从目标客群中筛选出核心客群

根据地块的属性,以及客户调研的结果,对照客户细分系统,可以圈定项目的目标客群。不过,目标客群里面也有主力客群和非主力客群之分,其中,主力客群才是项目所必须重点关注和研究的。

如何找到主力客群?

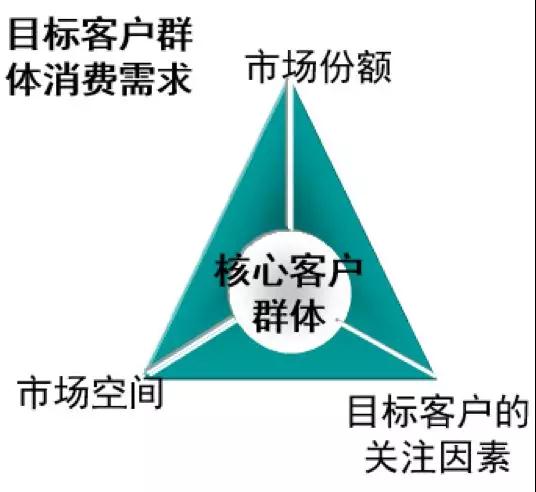

招商地产曾提出一个从目标客群到核心客群的筛选标准,从市场份额、市场空间和客群关注因素三个维度来筛选。

举个列子。

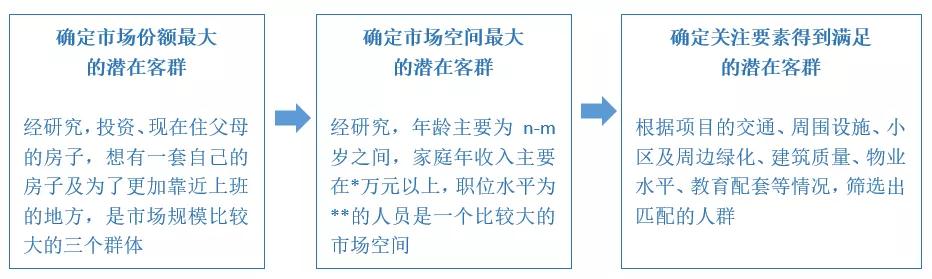

某房企打算在A地块上做小户型产品。在初步圈定目标客群之后,用以上维度进一步筛选核心客群,过程如下:

结合招商地产的这个思路,可以梳理出“客户研究-细分客户体系落座-目标客群(细分客群1~n)-细分市场的竞争要素分析-核心客群”的全流程:

4

挖掘客户需求

用需求来指导产品设计和优化

客户定位和研究,最终目的无非就是生产符合客户口味的产品。在已经明确项目的主力客群之后,进一步梳理类客群的需求,用来指导产品的设计。

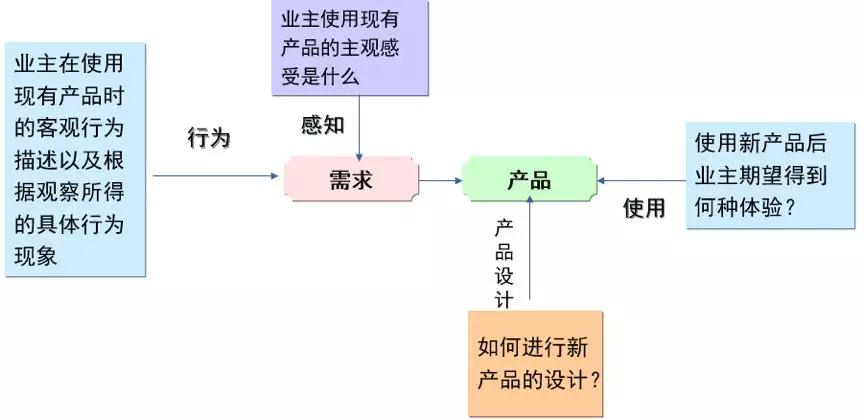

这些需求的来源,可以分成三类,分别是客户的潜在需求,已有业主的使用反馈,以及客户对未来产品的期待。

1、深度接触,挖掘客户的潜在需求

龙湖的浸入式观察法,是业内非常有代表性的深度调研手法。

龙湖2016年提出了浸入式观察的客研方式,对客户7天的全生活场景进行跟访。以重庆两江新宸项目为例,在重庆区域,龙湖花费23597个小时,对6742个家庭进行跟访,研究潜在客户的生活轨迹,获取大样本量的基础客研数据。

这7天的跟访团队,由客研、研发、景观、精装的工作人员组成,深入每个具有代表性的家庭,浸入家庭的各类生活场景,找到客户的各类因住宅产品缺陷而造成的生活痛点,详细地记录。

这个过程中,跟访团队发现很多被住宅产品研发所忽略的生活细节。比如调研发现,两个套房户型较一大一小户型销量佳。结合该区域的产业,发现因产业结构原因,老人在家庭中经济话语权较强,双套房户型,更能平衡老人与年轻人的关系。

同时,考虑到二胎政策的影响,两江新宸产品针对目标人群设计了“五套房”产品。

只有深度接触,才可能发现一些连客户自己可能意识不到,或者没法准确表达出来的需求。

融创也有一支庞大的客研团队,在高端产品开发之前,重点做潜在客户的深度访谈。

前两年,融创发现,客户的民族自信心越来越强。于是重庆融创出的几个新产品,建筑风格就加入了大量新中式的元素。很多客户之前并没有明确提出“新中式”的需求,但是当他们看到产品的时候,都很喜欢。

2、收集老业主的反馈,发现产品痛点

每家房企在以往的产品销售过程,肯定积累大量的客户。利用老客户资源,收集他们对于现有产品的意见,用来指导新产品研发和优化,具有重要价值。

保利在佛山一个商业综合体项目中,抽样研究了8组有效别墅用户,通过访谈总结了别墅业主对于现有产品的不满意之处。

举个例子。业主就私密性问题提了好几个意见,如房间出阳台,出入晾衣服影响房间私密性;入户围墙低矮通透,前院私密性差等。

保利针对收集到的反馈进行研究和改进,把这些痛点变成新项目的亮点。

在设计的时候,注意避开对视问题,弱化别墅之间的实现干扰;提高院墙的高度,面向邻户和道路的院墙不做得太通透,同时入户尽量设置在次级道路上,避免来自主要街道的干扰。

3、让客户参与设计,表达他们的期待

新城控股在做产品研究时,除了做大量的基础调研,如各大标杆楼盘热销户型研究,客户需求问卷调查之外,还专门辟了几十亩地,做了一个住宅标准化研发基地。这个研发基地,包括建材展示区,施工工法展示区,各面积段户型展示,清水样板房,不同标准精装样板房等等。

各项目开盘前,会组织准客户来基地参观。客户在参观过程中,充分表达了对产品的各种意见建议,新城将这些意见建议收集起来,作为产品研发的重要依据。(来源:明源地产研究院)